บลจ.อีสท์สปริงวางกลยุทธ์เติบโตอย่างแข็งแกร่ง หวังสิ้นปี AUM แตะ3.8แสนล้าน !

Categories : Update News, Wealth

Public : 08/25/2023บลจ.อีสท์สปริงวางกลยุทธ์เติบโตอย่างแข็งแกร่ง หวังสิ้นปี AUM แตะ3.8แสนล้าน ! ออกผลิตภัณฑ์ตอบโจทย์ จากความเชี่ยวชาญการลงทุนและเครือข่ายระดับโลก โชว์ที่1 กองทุน FIFตราสารหนี้ ที่1 PVD มองหุ้นไทย ยังรอนโยบายและมาตรการรัฐบาลใหม่ ให้ดีชนี 1590-1620 จุด EPS ตลาด 90บาทต่อหุ้น แจกสูตรลงทุนตามความเสี่ยง

นางสาวดารบุษป์ ปภาพจน์ กรรมการผู้จัดการ บริษัทหลักทรัพย์จัดการกองทุน อีสท์สปริง (ประเทศไทย) จำกัด หรือ บลจ.อีสท์สปริง เปิดเผยว่า ท่ามกลางความผันผวนของตลาดการลงทุนทั่วโลก และความไม่แน่นอนด้านการเมืองในประเทศ จึงเป็นความท้าทายของอุตสาหกรรมกองทุนรวม ในการแสวงหาสินทรัพย์เพื่อสร้างผลตอบแทนที่ดีให้กับนักลงทุน ในขณะที่บลจ.อีสท์สปริง ภายหลังการควบรวมระหว่างบลจ.ทหารไทยและบลจ.ธนชาตสำเร็จ ได้ให้ความสำคัญกับความต้องการของลูกค้า และพันธมิตรทางธุรกิจ พร้อมไปกับการสร้างความแข็งแกร่งของระบบงานภายในเพื่อเสริมศักยภาพ รวมทั้งมุ่งเน้นการพัฒนาผลิตภัณฑ์ และช่องทางการจัดจำหน่าย พร้อมนำเทคโนโลยีมาเสริมสร้างประสบการณ์ที่ดีกว่าให้กับลูกค้าทั่วไป และลูกค้าสถาบัน โดยในปีที่ผ่านมา บริษัทฯ มีมูลค่าสินทรัพย์ภายใต้การบริหารจัดการสุทธิ (Asset Under Management หรือ AUM) อยู่ที่ 3.6 แสนล้านบาท และยังสามารถครองสัดส่วนการตลาดธุรกิจกองทุนรวมเป็นอันดับ 6 มีมูลค่าสินทรัพย์ภายใต้การบริหารจัดการอยู่ที่ 3.3 แสนล้านบาท คิดเป็นส่วนแบ่งตลาด 6.87% (ข้อมูลจาก AIMC ณ 31 ธันวาคม 2565)

ทั้งนี้คาดหวังว่าสิ้นปี AUM จะขยับขึ้นไปแตะที่3.8แสยล้านบาท

สิ่งที่โดดเด่น คือ การเป็นผู้เชี่ยวชาญในเอเชียที่มีมุมมองการลงทุนระดับโลก (Asia Expert with Global Access) ด้วยจุดแข็งของทีมงานด้านการลงทุนของบลจ.อีสท์สปริง ที่มีประสบการณ์ในอุตสาหกรรมไม่ต่ำกว่า 15 ปี ผสานกับเครือข่ายระดับสากลของ Eastspring Investments ประเทศสิงคโปร์ ช่วยตอกย้ำความแข็งแกร่งด้านการลงทุน โดยเฉพาะการสร้างโอกาสในการลงทุนผ่านกองทุนรวมที่ลงทุนในต่างประเทศ (Foreign Investment Funds หรือ FIFs) ส่งผลให้บริษัทฯ ครองสัดส่วนการตลาดอันดับ 1 ในกลุ่มกองทุนรวม FIF ประเภทตราสารหนี้ มีส่วนแบ่งตลาด 28% ด้วยมูลค่าสินทรัพย์ภายใต้การบริหารจัดการ มูลค่ากว่า 1.7 หมื่นล้านบาท จากกองทุนรวม FIF ทั้งหมดของบริษัทฯ ซึ่งครองสัดส่วนการตลาดอันดับ 2 ของอุตสาหกรรม ที่ 17% ด้วยมูลค่าสินทรัพย์ภายใต้การบริหารจัดการ 1.18 แสนล้านบาท (ข้อมูลจาก AIMC ณ 31 ธันวาคม 2565)

“เรายังเป็นหนึ่งในผู้นำด้านนวัตกรรมของกองทุนสำรองเลี้ยงชีพที่ครอบคลุมและหลากหลาย จุดเด่นที่สร้างความแตกต่างของเราคือ การมีกองทุนให้เลือกหลากหลายทั้งในและต่างประเทศ และมีความยืดหยุ่นในการสับเปลี่ยนแผนการลงทุนได้ในหลากหลายรูปแบบ โดยเรามีโปรแกรมช่วยคำนวณการลงทุนสำหรับการแผนการเงินให้เกษียณสุข และ ลูกค้ากองทุนสำรองเลี้ยงชีพ สามารถติดตามผลการลงทุนได้ทุกวัน 24 ชม. ตลอด 7 วัน โดย ส่งผลให้มีมูลค่าสินทรัพย์ภายใต้การบริหารจัดการของกองทุนสำรองเลี้ยงชีพ ณ สิ้นปี 2565 กว่า 5.7 หมื่นล้านบาท (ข้อมูลจาก AIMC ณ 31ธันวาคม 2565)” นางสาวดารบุษป์ กล่าว

สำหรับกลยุทธ์การดำเนินงานเพื่อสร้างความแข็งแกร่งให้แบรนด์อีสท์สปริงเป็นที่ยอมรับจากนักลงทุนเพิ่มมากขึ้น มี 3 แนวทาง คือ 1) มุ่งเน้นการสร้างทางเลือก พร้อมกับนวัตกรรมด้านเทคโนโลยีให้กับผู้ที่ประสงค์จะมีอิสระทางการเงินหลังเกษียณ ด้วยทางเลือกที่หลากหลาย และมีคุณภาพ รวมถึงมีความยืดหยุ่นในการจัดการพอร์ตการลงทุนได้ตามความต้องการผ่าน FundLink Online และ FundLink M Choice ซึ่งในส่วนของกองทุนสำรองเลี้ยงชีพ สมาชิกจะได้รับประสบการณ์ที่ดีที่สุด โดยสามารถเลือกการลงทุน และปรับสัดส่วนการลงทุนได้ ง่าย และสะดวกมากยิ่งขึ้นจาก PVD Application ใหม่ที่จะเปิดตัวภายในปีนี้ 2) การพัฒนาผลิตภัณฑ์ นอกจากการนำเสนอผลิตภัณฑ์ที่เป็น Best in Class แล้ว บริษัทฯ ยังเตรียมนำเสนอผลิตภัณฑ์ที่ผสานประโยชน์ของกองทุนรวมและประกันเข้าไว้ด้วยกันอย่างชาญฉลาด เพื่อเป็นทางเลือกและส่วนประกอบในพอร์ตการลงทุนอย่างมีประสิทธิภาพ และ 3) การนำระบบงานด้านการจัดการลงทุนชั้นนำของโลกเข้ามาใช้ในประเทศไทย โดยเป็นระบบที่สามารถวิเคราะห์ความเสี่ยง ตลอดจนประเมินแหล่งที่มาของผลตอบแทน (Attribution Analysis) บน One Single Platform เพื่อให้ได้ข้อมูลที่รวดเร็วและแม่นยำที่สุด ในการบริหารกองทุนรวม กองทุนสำรองเลี้ยงชีพ และกองทุนส่วนบุคคล

“เรามีความร่วมมือในการบริหารพอร์ตสินทรัพย์ลงทุนทั่วโลกในลักษณะ Multi Asset Portfolio Solutions ด้วยความเชี่ยวชาญและประสบการณ์ในการบริหารการลงทุนกว่า 25 ปี มีทีมผู้จัดการลงทุนดูแลกว่า 50 คนในภูมิภาคเอเชีย พร้อมด้วยเทคโนโลยี LOGOS ซึ่งเป็นระบบที่ช่วยในการจัดพอร์ตและตัดสินใจในการลงทุนของ Eastspring Investments นอกจากนี้เรายังนำระบบด้านการจัดการลงทุนระดับโลก ที่ช่วยวิเคราะห์ด้านความเสี่ยง ตลอดจนประเมินแหล่งที่มาของผลตอบแทนบนแพลตฟอร์มเดียวเพื่อให้ได้ข้อมูลที่รวดเร็วและแม่นยำอีกด้วย” นางสาวดารบุษป์กล่าว พร้อมเพิ่มเติมว่า

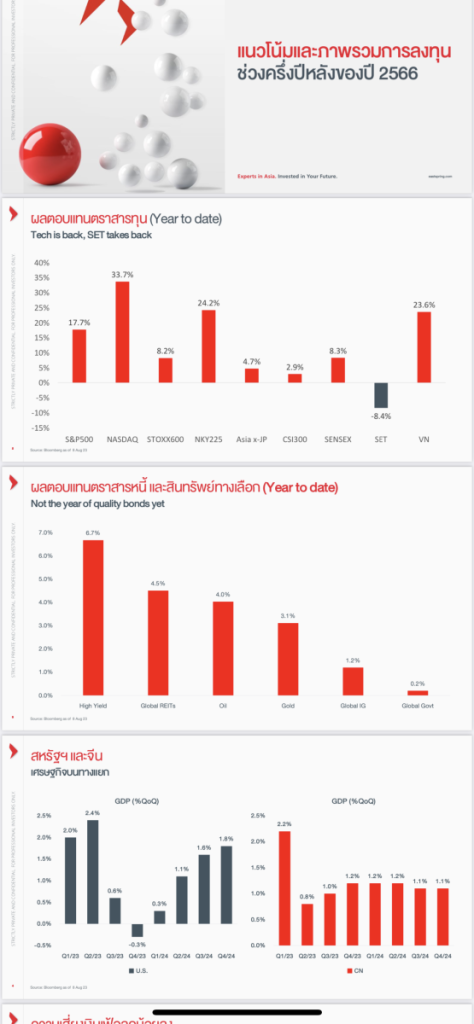

ด้านนายยิ่งยง เจียรวุฑฒิ รองกรรมการผู้จัดการ ฝ่ายจัดการลงทุน บลจ.อีสท์สปริง เปิดเผยถึงทิศทางการลงทุนในช่วงต่อจากนี้ ในมิติของเศรษฐกิจและการลงทุนในช่วงที่เหลือของปีนี้ประเมินว่า เศรษฐกิจโลกยังคงชะลอตัวแต่อาจไม่ถึงกับถดถอย ขณะที่เศรษฐกิจจีนถึงแม้จะเติบโตต่ำกว่าที่คาด แต่เริ่มเห็นมาตรการกระตุ้นเศรษฐกิจด้านการคลังเริ่มทยอยออกมา ทำให้ภาพของเศรษฐกิจโลกอาจเป็นลักษณะของการชะลอตัวในส่วนของเงินเฟ้อที่กดดันธนาคารกลางต่าง ๆ ทั่วโลกในปีที่ผ่านมา ทำให้ต้องขึ้นดอกเบี้ยนโยบายเพื่อชะลอเงินเฟ้อ ในปีนี้เงินเฟ้อเริ่มเห็นการชะลอตัวอย่างชัดเจน ส่งผลให้ปีนี้โดยเฉพาะไตรมาส 3 อาจเป็นการจบรอบของดอกเบี้ยขาขึ้นโดยเฉพาะฝั่งของสหรัฐฯ และอาจรวมถึงยุโรปด้วยเช่นกัน อย่างไรก็ตามเราประเมินว่า เงินเฟ้อยังคงอยู่ในระดับสูงอีกสักระยะ ส่งผลให้การลงทุนยังมีความผันผวน

“หากไปดูภาพของการลงทุนเราเริ่มเห็นการหยุดปรับประมาณการกำไรลดลงของบริษัทจดทะเบียน โดยเฉพาะสหรัฐฯและยุโรปที่เริ่มมีการปรับประมาณการกำไรเพิ่มขึ้น ขณะที่ระดับมูลค่าการซื้อขาย (P/E) บางดัชนีของตลาดหุ้นทั่วโลกเริ่มสูงขึ้น แต่ยังถือว่าอยู่ในระดับค่าเฉลี่ยที่เป็น Fair Value เช่น ตลาดหุ้นโลก ตลาดหุ้นเอเชีย และยังมีบางตลาดที่ถือว่าอยู่ในระดับที่ยังถูกกว่าค่าเฉลี่ย 10 ปีย้อนหลัง เช่น ตลาดหุ้นยุโรป และตลาดหุ้นเวียดนามเป็นต้น” นายยิ่งยงกล่าว พร้อมเพิ่มเติมว่า

สำหรับคำแนะนำการลงทุนในช่วงที่เหลือของปีนี้ว่า การลงทุนยังมีความน่าสนใจ แต่ด้วยระดับราคาที่ขึ้นมาพอสมควรอาจต้องมีการกระจายการลงทุนให้มากยิ่งขึ้น เพื่อลดการกระจุกตัวในการลงทุนในสินทรัพย์ใดเพียงอย่างเดียว หรือตลาดใดเพียงอย่างเดียว

สำหรับตลาดหุ้นไทย หลังจากนี้รอดูนโยบายและมาตรการของรัฐบาลชุดใหม่ และมองหุ้นปีนี้ ดัชนีที่ 1560-1620จุด อีพีเอสตลาดอยู่ที่90บาทต่อหุ้น แนะนำหุ้นขนาดใหญ่ที่ท่องเที่ยว โรงแรม และเศรษฐกิจในประเทศรวมถึงกลุ่มสถาบันการเงิน

ขณะที่การจัดสรรพอร์ตลงทุน ก็ขึ้นอยู่กับระดับความเสี่ยง ที่นักลงทุนรับได้ ถ้ารับความเสี่ยงไม่ได้เลย แนะนำลงทุนคราสารหนี้100% เแต่จะได้ผลตอบแทน2-3%

รับความเสี่ยงได้บ้าง ลงทุนหุ้น 20% อีก80% ลงทุนตราสารหนี้ ผลตอบแทนคาดหวัง 4-5%

รับความเสี่ยงได้มากขึ้นอีกหุ้นกับตราสารหนี้ 50:50 ผลตอบแทน 6-7%

และรับความเสี่ยงสูงได้ ลงทุนหุ้น100% กระจายทั้งหุ้นในและนอก ผลตอบแทนจะสูง