่ส่องปัจจัยบวก-ลบ ของตลาดคอนโดฯ ปล่อยเช่าในกรุงเทพฯ ปี 2566-2567 ยังน่าลงทุนอยู่หรือไม่? ”

Categories :

Public : 12/22/2022การ WFH การเรียนการสอนแบบ Online และข้อจำกัดในการรับนักท่องเที่ยวต่างชาติจากการแพร่ระบาดของ COVID-19 ทำให้ตลาดคอนโดฯ ปล่อยเช่ามีความต้องการที่เช่าลดลง ส่งผลให้ Gross Rental Yield จากการปล่อยเช่าคอนโดฯ โดยเฉลี่ยในกรุงเทพฯ จึงปรับตัวลงจาก 3.9% ในช่วงก่อน COVID-19 ลงมาอยู่ที่ 3.2% ในปี 2563-65

สำหรับปี 2566-67 คาดว่าแม้ความต้องการเช่าคอนโดฯ จะมีแนวโน้มฟื้นตัวตามการทยอยกลับมาเข้าทำงานในสำนักงาน การกลับมาเรียนแบบ Offline และการเปิดรับนักท่องเที่ยวต่างชาติได้มากขึ้น แต่ตลาดคอนโดฯ

ปล่อยเช่ายังมีปัจจัยเสี่ยงจากตัวเลือกของผู้เช่าที่มีมากขึ้นทั้ง 1) คอนโดฯ สร้างเสร็จใหม่ที่กำลังจ่อเข้าตลาดอีกกว่า 85,000-90,000 ยูนิต 2) Serviced Apartment ที่มีจำนวนเพิ่มขึ้นต่อเนื่อง และ 3) การหันมาจับตลาดผู้เข้าพักระยะยาวของธุรกิจโรงแรม

Krungthai COMPASS ประเมินการปล่อยเช่าคอนโดฯ ใน 3 ทำเล ได้แก่ 1) อโศก-พระราม 9-รัชดา 2) สุขุมวิท และ 3) อารีย์-ลาดพร้าว-เกษตรศาสตร์ สามารถสร้าง Gross Rental Yield ได้โดดเด่นที่ 4.7-4.8% ต่อปี นอกจากนี้ การปล่อยเช่าคอนโดฯ ที่ใกล้มหาวิทยาลัยสามารถสร้าง Gross Rental Yield ได้สูงกว่าคอนโดฯ โดยเฉลี่ยในพื้นที่ได้ถึง 10%

Krungthai COMPASS ประเมินการปล่อยเช่าคอนโดฯ ใน 3 ทำเล ได้แก่ 1) อโศก-พระราม 9-รัชดา 2) สุขุมวิท และ 3) อารีย์-ลาดพร้าว-เกษตรศาสตร์ สามารถสร้าง Gross Rental Yield ได้โดดเด่นที่ 4.7-4.8% ต่อปี นอกจากนี้ การปล่อยเช่าคอนโดฯ ที่ใกล้มหาวิทยาลัยสามารถสร้าง Gross Rental Yield ได้สูงกว่าคอนโดฯ โดยเฉลี่ยในพื้นที่ได้ถึง 10%

ปัจจุบัน สถานการณ์ตลาดคอนโดฯ ปล่อยเช่าในกรุงเทพฯ เป็นอย่างไร?

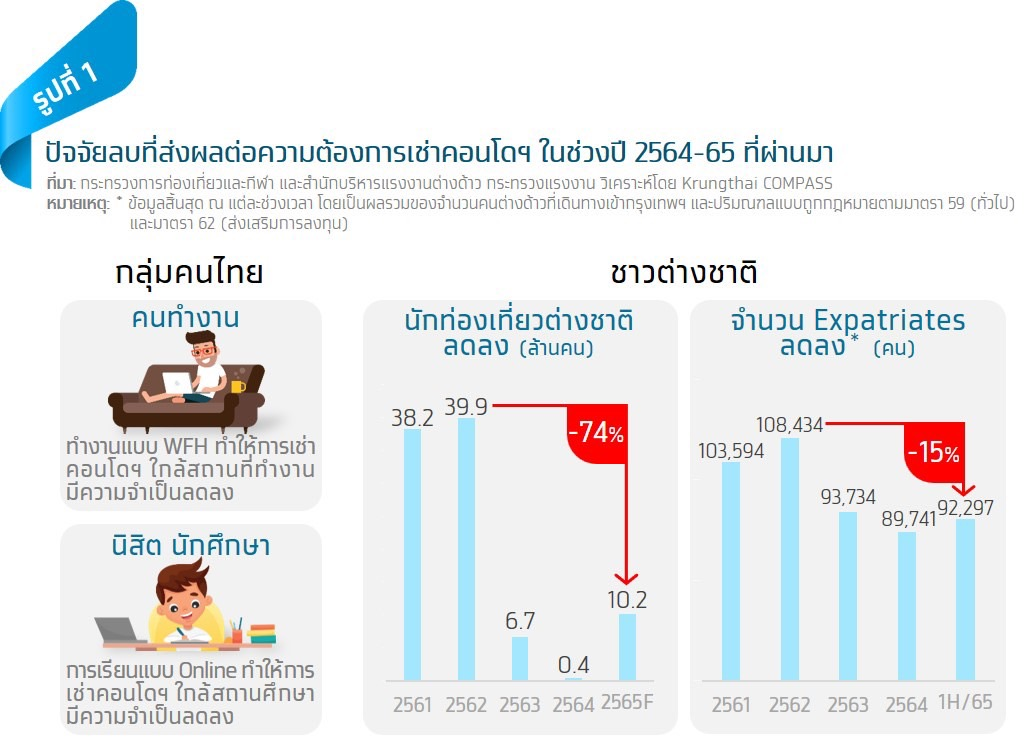

Krungthai COMPASS ประเมินว่าการ Work From Home (WFH) การเรียนการสอนแบบ Online และการรับชาวต่างชาติได้ลดลง ต่างเป็นปัจจัยลบต่อความต้องการเช่าคอนโดฯ ในช่วงปี 2564-65 โดยทั่วไปแล้วตลาดคอนโดฯ ปล่อยเช่าจะมีลูกค้าหลัก คือ 1) กลุ่มคนไทย เช่น คนที่ต้องการอยู่ใกล้กับสำนักงาน หรือ นิสิต นักศึกษาที่ต้องการอยู่ใกล้กับสถานศึกษา และ 2) กลุ่มชาวต่างชาติ ทั้งนักท่องเที่ยวต่างชาติ และ Expatriates ที่มักมีการเช่าคอนโดฯ ตลอดระยะเวลาที่อยู่อาศัยในประเทศไทย อย่างไรก็ดี ในช่วงการแพร่ระบาดของ COVID-19 พบว่าความต้องการเช่าคอนโดฯ จากลูกค้าในกลุ่มคนไทยถูกกดดันจากการ WFH และการเรียนการสอนแบบ Online ซึ่งทำให้ความจำเป็นที่จะต้องมีที่อยู่อาศัยอยู่ใกล้สำนักงาน หรือสถานศึกษาลดลง ขณะที่ความต้องการเช่าคอนโดฯ สำหรับกลุ่มชาวต่างชาติก็ถูกกดดันจากข้อจำกัดด้านการเดินทางระหว่างประเทศซึ่งส่งผลให้มีนักท่องเที่ยวต่างชาติเดินทางเข้าไทยได้เพียง 0.4 และ 10.2 ล้านคนในปี 2564-65 เช่นเดียวกับ Expatriates ที่มีจำนวนลดลงถึง 15% จากราว 108,400 คนในปี 2562 มาอยู่ที่ราว 92,300 คนในครึ่งแรกของปี 2565 ความต้องการเช่าคอนโดฯ โดยรวมในปี 2564-65 จึงอยู่ในภาวะที่ไม่คึกคักเท่ากับในอดีตที่ผ่านมา (รูปที่ 1)

ภาวะดังกล่าวส่งผลให้อัตราผลตอบแทนขั้นต้น (Gross Rental Yield) จากการปล่อยเช่าคอนโดฯ ในเขตเมืองของไทยปรับตัวลงอย่างเห็นได้ชัดจากปีละ 3.9% ในช่วงก่อน COVID-19 ลงมาอยู่ที่ 3.2% ในช่วงปี 2563-65 ซึ่งเป็นไปในทิศทางเดียวกับการปล่อยเช่าคอนโดฯ ในสหรัฐฯ และทั่วโลก โดยข้อมูลของ Numbeo ระบุว่าในช่วงปี 2563-65 การปล่อยเช่าคอนโดฯ ในสหรัฐฯ มี Gross Rental Yield ที่ลดลงจาก 10.9% ในช่วงก่อน COVID-19 มาอยู่ที่ 8.8% เช่นเดียวกับการปล่อยเช่าคอนโดฯ ทั่วโลกที่มี Gross Rental Yield ลดลงจาก 4.9% มาอยู่ที่ 4.5% ในช่วงเวลาเดียวกัน (รูปที่ 2) สถานการณ์ดังกล่าวนำไปสู่คำถามที่น่าสนใจว่าภาวะปัจจุบันถือเป็นจุดต่ำสุดของตลาดคอนโดฯ ปล่อยเช่าหรือแล้วยัง? ในส่วนถัดไปเราจึงจะชวนมาประเมินแนวโน้มของตลาดคอนโดฯ ปล่อยเช่าในปี 2566-67 พร้อมวิเคราะห์ว่าหากต้องการที่จะลงทุนในตลาดคอนโดฯ ปล่อยเช่าจริงๆ จะมีทำเลไหนที่ให้ผลตอบแทนที่โดดเด่นเป็นพิเศษหรือไม่?

แนวโน้มของตลาดคอนโดฯ ปล่อยเช่าในช่วงปี 2566-67 จะเป็นอย่างไร?

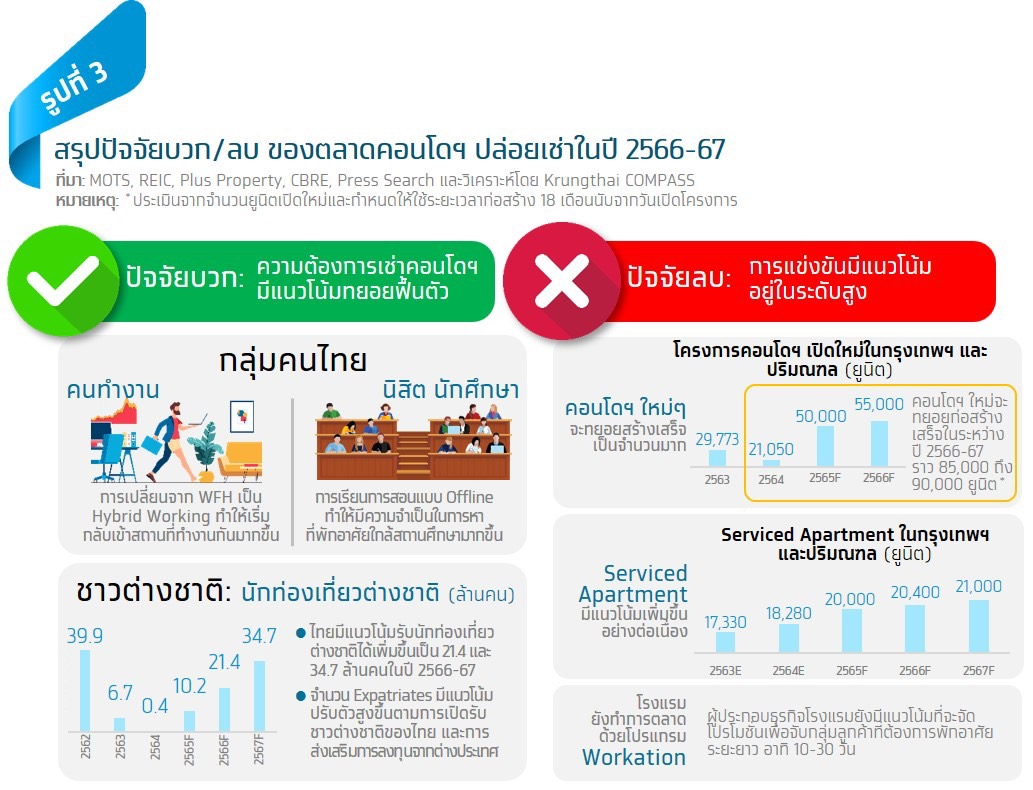

Krungthai COMPASS ประเมินความต้องการเช่าคอนโดฯ ในช่วงปี 2566-67 ว่าจะได้รับปัจจัยบวกจาก กลุ่มผู้เช่าชาวไทยทั้ง คนทำงานและ นิสิต นักศึกษาที่จะทยอยกลับมาทำงานในสำนักงาน และเรียนหนังสือในสถานศึกษา ขณะเดียวกัน การเปิดรับนักท่องเที่ยวต่างชาติได้มากขึ้นก็จะส่งผลต่อเนื่องให้เกิดความต้องการเช่าคอนโดฯ จากกลุ่มชาวต่างชาติเพิ่มขึ้น เช่นเดียวกัน โดย สำหรับกลุ่มผู้เช่าชาวไทย คาดว่าการเปลี่ยนนโยบายทำงานจาก WFH 100% เป็น Hybrid Working หรือการจัดเวลาให้พนักงานทยอยกลับเข้ามาทำงานในสำนักงานมากขึ้น ประกอบกับการที่มหาวิทยาลัยเริ่มกลับมาทำการเรียนการสอนแบบ Offline ก็จะส่งผลให้คนทำงาน และนิสิต นักศึกษามีความจำเป็นที่จะต้องหาที่พักอาศัยในบริเวณใกล้กับสำนักงานหรือมหาวิทยาลัยกันมากขึ้น ส่วนกลุ่มผู้เช่าต่างชาติ คาดว่าการส่งเสริมให้ต่างชาติเข้ามาลงทุนในไทย ประกอบกับการเปิดรับนักท่องเที่ยวได้มากขึ้นของไทยจาก 10.2 ล้านคนในปี 2565 ขึ้นมาเป็น 21.4-34.7 ล้านคนในปี 2566-67 จะทำให้จำนวน Expatriates มีแนวโน้มปรับตัวสูงขึ้นและส่งผลบวกต่อเนื่องกับความต้องการเช่าคอนโดฯ ของผู้เช่าต่างชาติ (รูปที่ 3)

อย่างไรก็ดี ตลาดคอนโดฯ ปล่อยเช่ายังมีความเสี่ยงทั้งจาก 1) การแข่งขันโดยตรงจากตัวเลือกของคอนโดฯ สร้างเสร็จใหม่ที่จะมีมากขึ้นในช่วงปี 2566-67 อีกกว่า 85,000-90,000 ยูนิต ตามหน่วยเปิดใหม่ที่เร่งตัวขึ้นของผู้พัฒนาที่อยู่อาศัย โดย เราคาดว่าจำนวนคอนโดฯ เปิดใหม่ในกรุงเทพฯ และปริมณฑลจะเร่งตัวขึ้นจากปีละ 20,000-30,000 ยูนิต ในปี 2563-64 ขึ้นมาอยู่ที่ปีละ 50,000-55,000 ยูนิต ในปี 2565-66 เนื่องจากผู้พัฒนาที่อยู่อาศัยต้องตุน Backlog ให้ตนเองหลังจากช่วงการระบาดของ COVID-19 ผู้พัฒนาที่อยู่อาศัยส่วนใหญ่ได้ตัดสินใจที่จะรักษากระแสเงินสดและเลื่อนการเปิดโครงการใหม่ออกจนทำให้คอนโดฯ เปิดใหม่ในช่วงเวลาดังกล่าวอยู่ในระดับต่ำ ทั้งนี้ ภายใต้หน่วยเปิดใหม่ที่ระดับ 50,000-55,000 ยูนิตต่อปี เราคาดว่าในช่วงปี 2566-2567 จะมีคอนโดฯ สร้างเสร็จใหม่คิดเป็นจำนวนถึง 85,000-90,000 ยูนิต เข้าสู่ตลาด ทำให้ผู้เช่ามีตัวเลือกของคอนโดฯ มากขึ้น ภาวการณ์แข่งขันจึงมีแนวโน้มที่รุนแรงขึ้นตาม (รูปที่ 3)

นอกจากการแข่งขันโดยตรงแล้ว ตลาดคอนโดฯ ปล่อยเช่ายังมีความเสี่ยงจากสินค้าทดแทนทั้ง 2) Serviced Apartment ที่มีจำนวนเพิ่มขึ้นอย่างต่อเนื่อง และ 3) การหันมาจับตลาดผู้เข้าพักระยะยาวกันมากขึ้นของกลุ่มโรงแรม ก็ล้วนเป็นปัจจัยที่จะส่งผลให้การแข่งขันของตลาดคอนโดฯ ปล่อยเช่ารุนแรงขึ้นได้ โดย จำนวน Serviced Apartment ในกรุงเทพฯ ซึ่งจับกลุ่มลูกค้าหลักคือ Expatriates มีจำนวนเพิ่มขึ้นอย่างต่อเนื่องจาก 17,330 ยูนิตในปี 2563 ขึ้นมาอยู่ที่ 20,000 ยูนิตในปี 2565 และมีแนวโน้มขึ้นไปแตะระดับ 21,000 ยูนิตในปี 2567 ตามการลงทุนของผู้ประกอบการที่หันมาจับตลาด Serviced Apartment กันมากขึ้น ยกตัวอย่างเช่น ในปี 2565 ANAN ได้ลงทุน 7,500 ล้านบาทกับเปิด Serviced Apartment ถึง 3 โครงการ จำนวน 1,040 ห้อง เช่นเดียวกับ ORI ที่ลงทุน 4,500 ล้านบาทกับโครงการ Mixed-use One Origin 24 & Staybridge Suites ซึ่งมี Serviced Apartment จำนวน 200 ห้องก็กำลังจะเปิดให้บริการใน Q4/2565 เป็นต้นไป นอกจากนี้ การที่ผู้ประกอบธุรกิจโรงแรมที่ยังมีแนวโน้มที่จะจัดโปรโมชั่นเพื่อดึงดูดกลุ่มผู้เข้าพักระยะยาว อาทิ 10-30 วัน ก็จะทำให้กลุ่มผู้เช่ามีตัวเลือกมากขึ้นและนำไปสู่การแข่งขันที่รุนแรงขึ้นได้เช่นกัน (รูปที่ 3)

นอกจากการแข่งขันโดยตรงแล้ว ตลาดคอนโดฯ ปล่อยเช่ายังมีความเสี่ยงจากสินค้าทดแทนทั้ง 2) Serviced Apartment ที่มีจำนวนเพิ่มขึ้นอย่างต่อเนื่อง และ 3) การหันมาจับตลาดผู้เข้าพักระยะยาวกันมากขึ้นของกลุ่มโรงแรม ก็ล้วนเป็นปัจจัยที่จะส่งผลให้การแข่งขันของตลาดคอนโดฯ ปล่อยเช่ารุนแรงขึ้นได้ โดย จำนวน Serviced Apartment ในกรุงเทพฯ ซึ่งจับกลุ่มลูกค้าหลักคือ Expatriates มีจำนวนเพิ่มขึ้นอย่างต่อเนื่องจาก 17,330 ยูนิตในปี 2563 ขึ้นมาอยู่ที่ 20,000 ยูนิตในปี 2565 และมีแนวโน้มขึ้นไปแตะระดับ 21,000 ยูนิตในปี 2567 ตามการลงทุนของผู้ประกอบการที่หันมาจับตลาด Serviced Apartment กันมากขึ้น ยกตัวอย่างเช่น ในปี 2565 ANAN ได้ลงทุน 7,500 ล้านบาทกับเปิด Serviced Apartment ถึง 3 โครงการ จำนวน 1,040 ห้อง เช่นเดียวกับ ORI ที่ลงทุน 4,500 ล้านบาทกับโครงการ Mixed-use One Origin 24 & Staybridge Suites ซึ่งมี Serviced Apartment จำนวน 200 ห้องก็กำลังจะเปิดให้บริการใน Q4/2565 เป็นต้นไป นอกจากนี้ การที่ผู้ประกอบธุรกิจโรงแรมที่ยังมีแนวโน้มที่จะจัดโปรโมชั่นเพื่อดึงดูดกลุ่มผู้เข้าพักระยะยาว อาทิ 10-30 วัน ก็จะทำให้กลุ่มผู้เช่ามีตัวเลือกมากขึ้นและนำไปสู่การแข่งขันที่รุนแรงขึ้นได้เช่นกัน (รูปที่ 3)

ด้วยภาวะดังกล่าวการเลือกโครงการคอนโดฯ ที่อยู่ในทำเลศักยภาพดูจะเป็นสิ่งที่มีความสำคัญมากสำหรับผู้ที่ต้องการลงทุนปล่อยเช่าคอนโดฯ ในช่วงปี 2565-67 โดยเฉพาะอย่างยิ่งในสถานการณ์ที่นักลงทุนสามารถ Leverage เงินกู้ได้ลดลงจากการที่ ธปท. ได้ยกเลิกมาตรการผ่อนคลาย LTV ซึ่งส่งผลให้การกู้ซื้อที่อยู่อาศัยในสัญญาที่ 2 และ 3 เป็นต้นไปจะไม่สามารถกู้ได้เต็ม 100% ตามเดิม

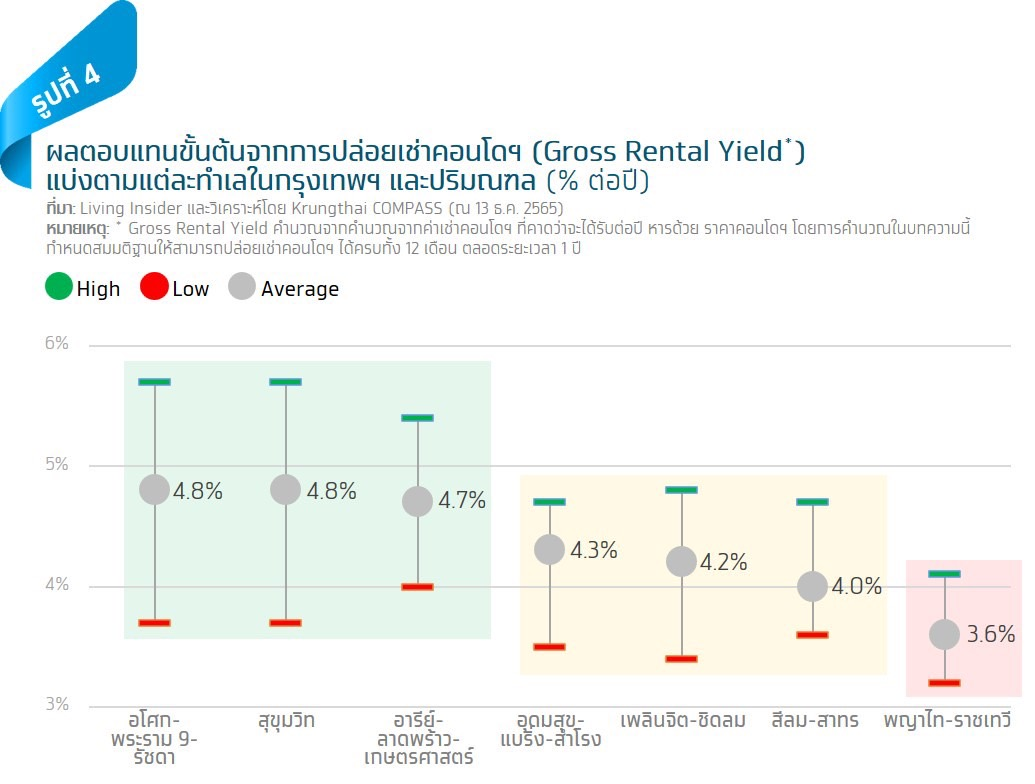

ถ้าต้องการลงทุนเพื่อปล่อยเช่าจริงๆ ล่ะ ทำเลไหนสามารถสร้างผลตอบแทนโดดเด่นได้บ้าง? Krungthai COMPASS พบว่าทำเลในกรุงเทพฯ ที่สามารถสร้าง Gross Rental Yield จากการปล่อยเช่าคอนโดฯ ได้โดดเด่น ได้แก่ 1) อโศก-พระราม 9-รัชดา 2) สุขุมวิท และ 3) อารีย์-ลาดพร้าว-เกษตรศาสตร์ ซึ่งมี Gross Rental Yield โดยเฉลี่ยถึง 4.7-4.8% ต่อปี เนื่องจากทั้ง 3 ต่างทำเลเป็นทำเลที่มีความอุดมสมบูรณ์ในเชิงอสังหาริมทรัพย์ กล่าวคือเป็นทำเลที่มีความเพียบพร้อมต่อการดำเนินกิจวัตรประจำวันของผู้อยู่อาศัยจากการมีโครงสร้างพื้นฐานคมนาคมที่ช่วยอำนวยความสะดวกในการเดินทาง การอยู่ใกล้กับแหล่งงาน ตลอดจนการมีห้างสรรพสินค้าหรือซุปเปอร์มาเก็ตอยู่ในพื้นที่ทำให้ให้ผู้อยู่อาศัยสามารถพักผ่อนหย่อนใจ หรือซื้อสินค้าอุปโภคบริโภคได้โดยง่าย ส่วนทำเลที่สามารถสร้างผลตอบแทนได้รองลงมาได้แก่ อุดมสุข-แบริ่ง-สำโรง เพลินจิต-ชิดลม และสีลม-สาทรที่มี Gross Rental Yield อยู่ในกรอบ 4-4.3% ต่อปี ส่วนทำเลพญาไท-ราชเทวีพบว่ามี Gross Rental Yield ต่ำสุดที่ 3.6% ต่อปี ดังนั้นหากนักลงทุนต้องการที่จะซื้อคอนโดฯ เพื่อปล่อยเช่าทำเล อโศก-พระราม 9-รัชดา สุขุมวิท และอารีย์-ลาดพร้าว-เกษตรศาสตร์ ดูจะเป็นทำเลที่สามารถสร้างผลตอบแทนให้กับนักลงทุนได้สูงที่สุดในปัจจุบัน (รูปที่ 4)

นอกจากนี้ เรายังพบว่าการปล่อยเช่าคอนโดฯ ที่อยู่ใกล้กับสถานศึกษา โดยเฉพาะมหาวิทยาลัย ก็เป็นอีกหนึ่งตัวเลือกที่น่าสนใจ สะท้อนจากการมี Gross Rental Yield อยู่ในระดับสูงกว่าค่าเฉลี่ยของทำเลนั้นๆ ราว 10% เนื่องจากคอนโดฯ ในบริเวณสถานศึกษามักมีความต้องการเช่าที่หมุนเวียนใหม่ในทุกๆ ปี จากการประเมินคอนโดฯ รอบมหาวิทยาลัยใน 3 ทำเล ประกอบไปด้วย มหาวิทยาลัยเกษตรศาสตร์ มหาวิทยาลัยศรีปทุม จุฬาลงกรณ์มหาวิทยาลัย และมหาวิทยาลัยศรีนครินทรวิโรฒ (อโศก) พบว่าการปล่อยเช่าคอนโดฯ ในบริเวณรอบมหาวิทยาลัยสามารถสร้าง Gross Rental Yield เฉลี่ยที่ได้ราว 4.9% ซึ่งสูงกว่าค่าเฉลี่ยของคอนโดฯ ใน 3 ทำเลที่ 4.4% อยู่ถึง 10%

นอกจากนี้ เรายังพบว่าการปล่อยเช่าคอนโดฯ ที่อยู่ใกล้กับสถานศึกษา โดยเฉพาะมหาวิทยาลัย ก็เป็นอีกหนึ่งตัวเลือกที่น่าสนใจ สะท้อนจากการมี Gross Rental Yield อยู่ในระดับสูงกว่าค่าเฉลี่ยของทำเลนั้นๆ ราว 10% เนื่องจากคอนโดฯ ในบริเวณสถานศึกษามักมีความต้องการเช่าที่หมุนเวียนใหม่ในทุกๆ ปี จากการประเมินคอนโดฯ รอบมหาวิทยาลัยใน 3 ทำเล ประกอบไปด้วย มหาวิทยาลัยเกษตรศาสตร์ มหาวิทยาลัยศรีปทุม จุฬาลงกรณ์มหาวิทยาลัย และมหาวิทยาลัยศรีนครินทรวิโรฒ (อโศก) พบว่าการปล่อยเช่าคอนโดฯ ในบริเวณรอบมหาวิทยาลัยสามารถสร้าง Gross Rental Yield เฉลี่ยที่ได้ราว 4.9% ซึ่งสูงกว่าค่าเฉลี่ยของคอนโดฯ ใน 3 ทำเลที่ 4.4% อยู่ถึง 10%

โดย คอนโดฯ ที่อยู่ใกล้มหาวิทยาลัยเกษตรศาสตร์ และมหาวิทยาลัยศรีปทุมจะมี Gross Rental Yield เฉลี่ย 5.0% สูงกว่าค่าเฉลี่ยของคอนโดฯ บริเวณอารีย์-ลาดพร้าว-เกษตรศาสตร์ที่ 4.7% เช่นเดียวกับคอนโดฯ ที่อยู่ใกล้จุฬาลงกรณ์มหาวิทยาลัยซึ่งมี Gross Rental Yield 4.5% สูงกว่าค่าเฉลี่ยของคอนโดฯ บริเวณสีลม-สาทร และพญาไท-ราชเทวีที่ 3.8% รวมถึงคอนโดฯ ที่อยู่ใกล้มหาวิทยาลัยศรีนครินทรวิโรฒ (อโศก) ก็มี Gross Rental Yield ที่ 5.2% ซึ่งสูงกว่าค่าเฉลี่ยของคอนโดฯ บริเวณอโศก-พระราม9-รัชดาที่ 4.8% (รูปที่ 4)ดังนั้น นอกจากการคัดเลือกทำเลที่อุดมสมบูรณ์แล้ว การเลือกลงทุนกับคอนโดฯ ที่อยู่ใกล้มหาวิทยาลัยก็ดูเป็นตัวเลือกที่น่าสนใจเช่นเดียวกัน

สรุป:

สรุป:

• Krungthai COMPASS มองว่าแม้ความต้องการเช่าคอนโดฯ ในปี 2566-67 จะมีแนวโน้มฟื้นตัวตามการทยอยกลับมาเข้าทำงานในสำนักงาน การกลับมาเรียนแบบ Offline และการเปิดรับนักท่องเที่ยวต่างชาติได้มากขึ้น แต่ตลาดคอนโดฯ ปล่อยเช่ายังมีปัจจัยเสี่ยงจากตัวเลือกของผู้เช่าที่มีมากขึ้นทั้ง 1) คอนโดฯ สร้างเสร็จใหม่ที่กำลังจ่อเข้าตลาดอีกกว่า 85,000-90,000 ยูนิต 2) Serviced Apartment ที่มีจำนวนเพิ่มขึ้นอย่างต่อเนื่อง รวมถึง 3) การหันมาจับตลาดผู้เข้าพักระยะยาวของธุรกิจโรงแรม ภาวะดังกล่าวการเลือกลงทุนในโครงการคอนโดฯ ที่อยู่ในทำเลศักยภาพจะเป็นสิ่งที่มีความสำคัญมากสำหรับผู้ที่ต้องการลงทุนปล่อยเช่าคอนโดฯ โดยเฉพาะอย่างยิ่งในสถานการณ์ที่นักลงทุนสามารถ Leverage เงินกู้ได้ลดลงจากการที่ ธปท. ได้ยกเลิกมาตรการผ่อนคลาย LTV ซึ่งส่งผลให้การกู้ซื้อที่อยู่อาศัยในสัญญาที่ 2 และ 3 เป็นต้นไปจะไม่สามารถกู้ได้เต็ม 100% ตามเดิม

• ทั้งนี้ เราประเมินว่าการปล่อยเช่าคอนโดฯ ใน 3 ทำเล ประกอบไปด้วย 1) อโศก-พระราม 9-รัชดา 2) สุขุมวิท และ3) อารีย์-ลาดพร้าว-เกษตรศาสตร์ สามารถสร้าง Gross Rental Yield ได้โดดเด่นที่ 4.7-4.8% ต่อปี เนื่องจากทั้ง 3 ทำเล ต่างเป็นทำเลที่มีความเพียบพร้อมต่อการดำเนินกิจวัตรประจำวันของผู้อยู่อาศัยการมีโครงสร้างพื้นฐานคมนาคมที่ช่วยอำนวยความสะดวกในการเดินทาง การอยู่ใกล้กับแหล่งงาน ตลอดจนการมีห้างสรรพสินค้าหรือซุปเปอร์มาเก็ตอยู่ในพื้นที่ นอกจากนี้ เรายังพบว่าการปล่อยเช่าคอนโดฯ ที่ใกล้มหาวิทยาลัยสามารถสร้าง Gross Rental Yield ได้สูงกว่าคอนโดฯ โดยเฉลี่ยในพื้นที่ได้ถึง 10%